Geldpolitik: Schwellenländer haben Zinswende bereits eingeläutet

© Medellin, Colombia / M. Wilnitsky

© Medellin, Colombia / M. Wilnitsky

Autor - Florian König

Während im Euroraum und in den USA noch Unsicherheit über den Zeitpunkt und vor allem das Tempo möglicher Zinssenkungen herrscht, ist die Tendenz in den Schwellenländern schon etwas klarer: Die Geldpolitik wird bereits gelockert.

Zentralbanken aus Schwellenländern legen vor – erneut

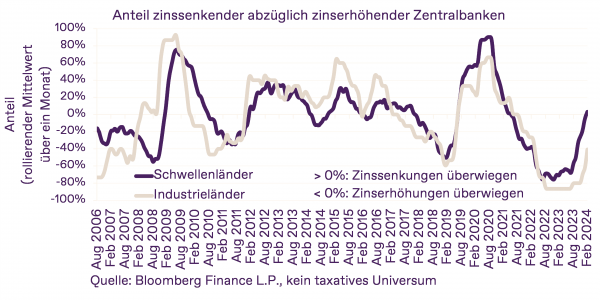

Wenn wir uns an die Jahre 2021 und 2022 erinnern, haben wir eine Phase erlebt, in der die Zentralbanken der Schwellenländer den Ausstieg aus der ultralockeren Post-Corona-Geldpolitik eingeleitet haben. Es folgte eine Phase drastischer Zinserhöhungen, die in den Industrieländern teilweise erst mit einer Verzögerung von rund einem Jahr einsetzten. Aktuell zeichnet sich ein ähnliches Bild ab: Erneut sind es die Zentralbanken der Schwellenländer, die eine geldpolitische Wende - einen Zinssenkungszyklus - einleiten.

Komfortable Ausgangslage

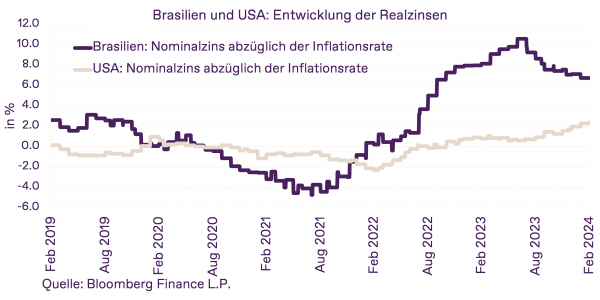

Die Zentralbanken der wichtigsten Schwellenländer befinden sich in einer komfortablen Position. Während in der Vergangenheit stets Ungemach drohte, sobald die US-Notenbank geldpolitische Anpassungen vornahm, könnte es diesmal anders sein. Selbst bei einer Senkung des Nominalzinses könnte in den nächsten Monaten ein höheres Realzinsniveau erhalten bleiben, vor allem gegenüber US-Dollar- und Euro-Staatsanleihen. Dies wird früher oder später auch dadurch verstärkt, dass Zinssenkungen der US-Notenbank der positiven US-Realzinsentwicklung entgegenwirken und den US-Dollar schwächen könnten. Wobei Kursschwankungen aufgrund von Marktveränderungen jederzeit möglich sind. Gleichzeitig gehen von der fortschreitenden Lockerung positive konjunkturelle Impulse für die betroffenen Volkswirtschaften aus. Dies wird am Beispiel Brasiliens deutlich: Kommend von einem äußerst attraktiven Realzinsniveau verfügt das lateinamerikanische Schwergewicht über ausreichend Spielraum, um den Nominalzins zu senken.

Spezifische Länderrisiken und Game Changer US-Wahlen

Ein selektives Vorgehen bei der Länderauswahl und -gewichtung ist dennoch empfehlenswert. Wir setzen auf eine strategische und taktische Auswahl und Allokation. Erstere basiert im Wesentlichen auf der Bedeutung der einzelnen Schwellenländer gemessen am ausstehenden Anleihevolumen und der Frage, ob es Faktoren gibt, die ein grundsätzliches Investment unmöglich oder unattraktiv machen. Im Vergleich zu früheren Perioden meiden wir weiterhin Investitionen in das Ägyptische Pfund und den Kasachischen Tenge. Beide Länder sehen wir zum jetzigen Zeitpunkt u.a. aufgrund ihrer geographischen Lage nicht als Investment Case an. Taktische Anpassungen werden von Trend- und Momentumindikatoren sowie der relativen Kaufkraftparität abgeleitet. Der laufende Ertrag wird ebenfalls berücksichtigt. Basierend auf unserem Modell erachten wir insbesondere die lateinamerikanische Region mit Mexiko, Kolumbien und Brasilien an der Spitze als attraktiv. Vorausschauend auf die US-Präsidentschaftswahlen können Schwellenländern aber in volatilere Fahrwasser kommen. Eine Welle des Protektionismus könnte deren Volkswirtschaften hart treffen. In jedem Fall ist den Schwellenländern zu raten, auf Annäherung, statt auf Konfrontation, mit dem jeweiligen Wahlsieger zu setzen.

Fondsvermögen erreicht wichtigen Meilenstein

Die hohe Nachfrage in der Anleihen-Sub-Assetklasse spiegelt sich auch in unserem Wachstum wider. Der Kathrein Sustainable EM Local Currency Bond Fonds hat kürzlich die Marke von 100 Millionen Euro überschritten. Die Strategie wird mit einem nachhaltigen Ansatz umgesetzt, der sowohl den Anforderungen des Österreichischen Umweltzeichens, des FNG-Siegels als auch den FinAnKo-Kriterien (Richtlinie Ethische Geldanlagen der Österreichischen Bischofskonferenz und der Ordensgemeinschaften Österreich) entspricht. Wir investieren ausschließlich in supranationale Institutionen wie die Europäische Investitionsbank oder die International Finance Corporation. Dies hat den Vorteil, dass diese Institutionen über eine sehr hohe Kreditqualität verfügen, Anleihen in den jeweiligen Landeswährungen begeben und somit attraktive Renditen bieten.

Alle Details zum Fonds

Disclaimer

Diese Information stellt eine Marktübersicht dar. Sie beinhaltet keine direkte oder indirekte Empfehlung für den Kauf oder Verkauf von Wertpapieren oder einer Anlagestrategie. Bei der Anlage in Wertpapiere sind Kursschwankungen aufgrund von Marktveränderungen jederzeit möglich. Darstellung der Wertentwicklung mit Bezug auf die Vergangenheit lassen keine verlässlichen Rückschlüsse auf zukünftige Ergebnisse zu.

Das veröffentlichte aktuelle Prospekt bzw. die Information für Anleger gemäß § 21 AIFMG sowie das Basisinformationsblatt des Fonds stehen auf Nachfrage bei Kathrein Privatbank in Papierform, sowie unter www.kathrein.at unter "Investmentlösungen / Unsere Fonds" auf Deutsch zur Verfügung.

Dort finden Sie auch den Link zur Zusammenfassung der Anlegerrechte. Die Verwaltungsgesellschaft kann den Vertrieb von Fondsanteilscheinen außerhalb des Fondsdomizillandes Österreich aufheben

Fondshinweis

Bei Bedarf kann es im Rahmen des Investmentfonds-Portfolios auch zu einer höheren Emittentenkonzentration kommen, wobei folgende Bestimmungen angewendet werden müssen: Wertpapiere oder Geldmarktinstrumente, die von einem der nachfolgenden Emittenten begeben oder garantiert werden, dürfen zu mehr als 35 % des Fondsvermögens erworben werden, sofern die Veranlagung in zumindest sechs verschiedenen Emissionen erfolgt, wobei die Veranlagung in ein und derselben Emission 30 % des Fondsvermögens nicht überschreiten darf: European Bank for Reconstruction & Development. Der Investmentfonds weist aufgrund des Einsatzes der gemäss den Fondsbestimmungen erlaubten Anlageinstrumente eine erhöhte Volatilität auf, d.h. die Anteilswerte sind auch innerhalb kurzer Zeiträume grossen Schwankungen nach oben und nach unten ausgesetzt. Die Verwaltungsgesellschaft darf für den Investmentfonds als Teil der Anlagestrategie Geschäfte mit Derivaten tätigen. Dadurch kann sich das Verlustrisiko bezogen auf im Investmentfonds befindliche Vermögenswerte zumindest teilweise erhöhen. Derivative Instrumente dürfen auch zur Absicherung eingesetzt werden. Die Fondsbestimmungen des Investmentfonds wurden von der Finanzmarktaufsicht genehmigt.